文 《巴伦周刊》撰稿人谢纳·米什金(Shaina Mishkin)、兰德尔·W·福赛思(Randall W. Forsyth) 编辑 | 郭力群

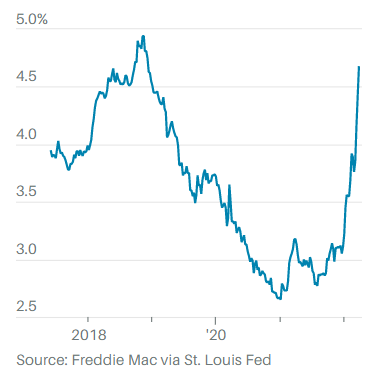

房地美每周进行的一级抵押贷款市场调查显示,美国30年期固定抵押贷款的平均利率自2011年以来首次升至5%。抵押贷款利率上升时值10年期美债收益率持续创新高之际。随着利率的上升以及房价的上涨,美国想买房的人的负担能力成为目前房地产市场的一个关注焦点。房地美首席经济学家萨姆·哈特尔(Sam Khater)称:“美国人正与触及历史高位的通胀作斗争,抵押贷款利率上升、房价上涨和库存紧张等因素导致买房成了一代人以来代价最高的行为。"《巴伦周刊》近日在封面报道中就美国人买房难以及这个问题给社会和经济带来的影响进行了详细分析,并指出股票或许比房子更适合用来积累财富。2021年8月,凯莉·斯托夫科(Kellie Stofko)和她的未婚夫利亚姆·麦克雷(Liam McRae)开始找房子,希望在当年假日季到来之前把他们在亚特兰大800平方英尺的公寓换成一个更宽敞的住所。 25岁的斯托夫科和26岁的麦克雷在半年时间里看了几十套房子,八次出价都没成功,这让他们望而却步,又回到了观望状态。斯托夫科说:“这是我人生中压力最大的六个月,”为了找房子,她和未婚夫推迟了婚礼,最后却没能找到合适的房子。大量买家涌入住房市场推动美国各地房价飙升是最主要的原因之一。斯托夫科表示遇到了好几次其他买家出价更高的情况,她说:“我们觉得自己被逼到了墙角,被那些全款买房的人挤出了市场。”买房是普通美国人的“美国梦”之一,但在房价大幅上涨、抵押贷款利率上升以及待售房屋存量持续低迷等因素影响下,越来越多的购房者发现自己的这一梦想难以实现。据全美房地产经纪人协会(National Association of Realtors)高级经济学家纳蒂亚·埃万杰卢(Nadia Evangelou)估计,2022年将有190万首次购房者被市场拒之门外。房产作为一项投资曾帮助几代美国人积累了财富,现在有很大一部分人却失去了这样一个机会。年轻买家和弱势群体等没有现金储蓄的购房者面临着尤为艰难的选择:想买房但房价越来越高,租房的话现在房租也比一年前上涨了两位数。他们的这一选择所涉及的已经不仅仅是住在哪儿的问题。哈佛大学住房研究联合中心(Joint Center for Housing Studies)研究分析师拉希姆·哈尼法(Raheem Hanifa)说:“随着越来越多的人被拒之门外,人们在财富和房产净值上的差距越来越大的问题可能会变得更严重。”

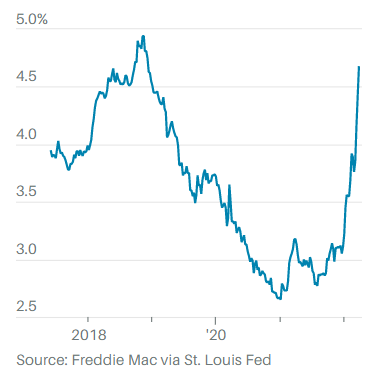

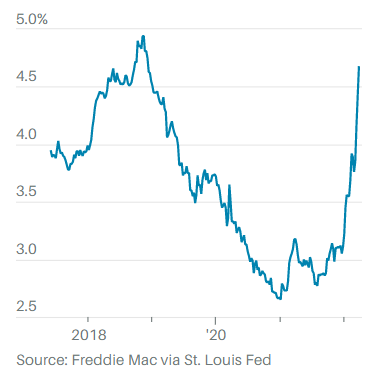

长期以来,年轻购房者进入市场一直是看涨房地产市场的主要原因之一。新冠疫情暴发后,购房活动曾短暂陷入停顿,但购房者很快涌入市场,其中包括大量年轻买家,主要受更灵活的工作地点、政府发放的刺激支票和股市上涨等因素的推动。房地产经纪人协会近期称,2020年7月至2021年6月间,千禧一代占到所有买家的43%,比例高于此前一年的的37%。Case-Shiller的数据显示,美国房价在2020年和2021年分别上涨了10.4%和18.8%,创下至少34年以来最大的同比涨幅。部分地区的房价上涨速度更快,例如2021年凤凰城的房价上涨了33%,坦帕市的房价上涨了29%。 疫情暴发后的大部分时间里,两位数的房价涨幅被低抵押贷款利率和家庭收入增长所抵消,从房地产经纪人协会编制的住房负担能力指数来看,2020年的房价是自2013年以来最能负担得起的。后来,抵押贷款利率开始上升。随着房价的上涨,住房负担能力指数在2021年第四季度降至2018年以来的最低点,到了2022年3月,30年期住房贷款利率上升到了4%以上。30年期固定抵押贷款利率在3月份触及2018年底以来的最高点,部分原因是美联储为遏制通胀而采取的行动。Realtor.com的抵押贷款计算工具显示,自2021年底以来,一套35万美元(约合人民币457万元)的住宅的月供增加了约250美元。30年期抵押贷款利率在几个月的时间里上升逾1个百分点

虽然利率仍处于历史上相对较低的水平,但利率上升再加上房价上涨,可能会进一步降低想买房的人的负担能力。美国银行(Bank of America)的经济学家在3月中旬预计,当月房地产经纪人协会编制的住房负担能力指数比去年至少下降了25%。经济学家在研报中写道:“房价和首付给购房者带来的困难是有记录以来最严重的,导致一些人开始考虑租房。”房地产经纪人协会的首席经济学家Lawrence Yun称,30年期固定抵押贷款的平均利率可能会在今年剩余时间里最高升至5%。按照这个上升速度,同一套房子的月供将比2021年底时高出300美元。

雪上加霜的是,工资的上涨并没有跟上生活成本的上涨。该协会发现,2021年第四季度,还贷占美国家庭收入的比重的中值升至16.9%,高于一年前的14.7%。 Realtor.com对美国300个大城市的收入和挂牌数据进行的分析显示,在2019年2月至2022年2月期间,卖方要价中位数的涨幅是收入中位数涨幅的两倍。整体来看,82%的市场的房价增速超过收入增速。与此同时,待售房屋的数量大幅下降。所有价位的待售房屋数量平均下降了70%,其中价格较低的待售房屋数量降幅最大。根据Realtor.com的分析,2022年2月,全美50万美元以下的房源数量比2019年同期骤减了74%。这些都是导致想买房的人负担能力下降的因素。在被评估的三分之二的大都市地区,中等收入购房者负担得起的住房比例低于疫情前的水平。在一些地区,尽管工资涨幅高于平均水平,但可负担能力还是出现了大幅度的下降。在奥斯汀,中等收入家庭仅能负担得起6%的住房,而2019年这一比例为26%。Realtor.com援引研究公司Claritas对人口普查数据进行的分析估计,美国家庭收入中值预计将增长16.7%,但这还不足以弥补负担能力的下降。 (不过,在包括明尼阿波利斯、巴尔的摩、路易斯维尔和芝加哥在内的一些地方,由于收入中值的增长速度快于房价,这些地区的人对住房的负担能力有所提高。) 在考察负担能力的变化时,主要依据是挂牌价格,没有计入“竞购战”的影响。房地产经纪公司Redfin的报告显示,2022年2月“竞购战”的激烈程度达到创纪录水平。房地产经纪人协会的一项调查显示,当月售出的房屋平均收到了五份报价,其中近一半的买家出价高于挂牌价。 达拉斯Re/Max DFW Associates公司的卖方经纪人托德·梁(Todd Luong)说:“与全款买家和以投资为目的的人竞争实在是太难了,一些首次购房者已经放弃了买房。”在一些尤为火爆的市场,要想成功购买一套房子或公寓,可能必须要同时做到几点,包括出价高于竞争对手、甚至在看房前就报价、支付现金、放弃验房和备好应急资金等。 上文提到的斯托夫科目前在亚特兰大租房,她称自己和未婚夫之前的好几次报价都高于要价,“我们在能让步的地方都让步了,就差把第一个孩子也让出去。”斯托夫科称,来自更有钱的买家的竞争很激烈,她和未婚夫的出价比要价高出4.5万美元,但仍然输给了其他出价的人。 在美国各地的Facebook群组和Reddit论坛上,网友们抱怨房租和住房成本太高。谷歌趋势(Google Trends)显示,3月份“租金上涨”和“买得起的住房”等词的搜索量再创新高。与此同时,房利美(Fannie Mae)的调查显示,认为现在是买房良机的受访者比例一直保持在历史低点附近。总部位于新泽西州的财务规划和财富管理公司Bleakley Advisory Group首席投资官彼得·布克瓦(Peter Boockvar)说:“可以说现在是这样一种情况,已经有房的人在买房时更有优势,首次购房者不像他们那样拥有房产增值带来的好处。” 由于抵押贷款利率在房价持续上涨的基础上不断上升,这意味着买房者的负担能力在改善之前可能会进一步恶化,想进入房地产市场的买家将遭遇更多挫折。拥有房产是财富的重要组成部分,平均占到一个人净资产的30%左右,在非裔和拉美裔家庭以及中低收入家庭中,房产在净资产中所占的比例更是高于这一平均水平。虽然也有一些年轻的购房者能买到房子,但其他人别无选择,只能租房。 宾夕法尼亚大学沃顿商学院房地产教授本杰明·凯斯(Benjamin Keys)称,受负担能力不断下降影响最大的是千禧一代和更年轻的购房者,他们越来越难以筹集资金来支付抵押贷款和首付。对一些想买房的人群来说,进入房地产市场本来就已经很不容易了,现在负担能力下降带来的影响更是雪上加霜。房地产经纪人协会的数据显示,2020年,非裔和拉丁裔抵押贷款申请人被抵押贷款机构拒绝的可能性几乎是白人或亚裔的两倍。这其中的原因与更广泛的经济差距有关。2020年人口普查显示,非裔和拉丁裔家庭的收入明显低于白人和亚裔家庭。这一点会让他们更难获得贷款。 穆迪分析公司(Moody 's Analytics)首席经济学家马克·赞迪(Mark Zandi)指出,这种贫富差距有可能引起连锁反应。他说:“如果没法成为业主,就很难存钱和积累财富,进而加剧社会的收入和财富不平等。”是否拥有住房也会影响到家庭架构。沃顿商学院的凯斯说:“如果房价便宜、房源充足,就会有更多人更加的家庭组建起来,而现在人们因为没有其他负担得起的住房挤在一起住,或者和父母住在一起的时间更长。”虽然房屋供应不会一直短缺下去,但那些现在因价格过高而被挤出市场的人需要多长时间才能重新进入市场,这是另一个问题。在一些人离场观望之际,可能会有一些人入场,但Zillow对109位住房领域专家的调查显示,首次购房者的比例至少要等两年才能回升到疫情前的水平。与此同时,房价会因为供应短缺和激烈的竞购继续上涨,这一点毋庸置疑;此外,在美联储继续加息之际,抵押贷款利率也会继续从疫情期间的低点上升。 这让包括上文提到的斯托夫科在内的想买房的人陷入两难。斯托夫科和她的未婚夫在亚特兰大郊外的玛丽埃塔租了一栋房子,租期为一年。她称,房租和如果买房要付的月供差不多。斯托夫科说:“租房无法让我们积累财富,这让人有点不爽,但这就是现实。”马克·拉乔伊(Marc Lajoie)对本文亦有贡献。从前,一个年轻的家庭在一个欣欣向荣的郊区最好的地段买了一套价格最便宜的三居室房子,许多年后,在一场持续了15年的房地产热潮中,有人主动提出以当初房价20倍的价格买他们的房子,于是这些钱成了他们的积蓄,让他们过上了舒适的退休生活。这是真实发生过的事,但由于房价不太可能重演这样的涨势,也许现在只能当个童话故事来看,尤其是在当前房价已经疯狂上涨的情况下。从长期来看,历史数据显示,股市的回报率大约是住宅房地产的两倍。而且由于随之而来的维护费用高得惊人,因此投资股市的麻烦要少得多。 纽约大学斯特恩商学院教授阿斯沃斯·达摩达兰(Aswath Damodaran)收集的数据显示,从1972年到2021年,股票(以标普500指数衡量)的年回报率为12.47%,而住房(以截至2021年10月的Case-Shiller房价指数衡量)的年回报率为5.41%。这一时间跨度包括了美元与黄金脱钩后的通胀飙升。从2012-2021年的情况看,股市的平均回报率为16.98%,而住房市场的平均回报率为7.38%;房地产市场的泡沫破裂曾引发了2007-2009年的金融危机。在为布鲁金斯学会准备的一份新报告中,Case-Shiller指数的创立者罗伯特·希勒(Robert Shiller)和安妮·K·汤普森(Anne K. Thompson)对一项调查进行研究后发现,72.4%的受访者认为最近的买房“竞购战”已经成了“恐慌性购买,买房的人完全不管价格有多高”。希望在郊区拥有更大的空间、尤其是作为家庭办公室的空间等因素是房价上涨的主要原因。在疫情最严重的时期,可以在家工作的白领大多没有受到经济上的影响,甚至受益于支出减少。之前一直处于历史低位的抵押贷款利率进一步提高了这些人的购买力。2021年12月30年期抵押贷款平均利率降至3.05%,当年第四季度以20%首付购买的中位价为408100美元房屋的月付为1385美元。到了2022年3月31日,抵押贷款利率飙升至4.67%,月付上升到了1687美元。房价上涨和抵押贷款利率上升造成的购买力的下降肯定会减缓房价上涨的速度。席勒和汤普森发现,近期买房的人对于短期内房价的走势更加现实,认为房价会有所回落,但他们对长期走势仍“心存幻想”。达摩达兰对收集到数据进行的分析显示,2006年上一次房地产泡沫达到顶峰时的购房者,在接下来的10年里都没有完全从之后的泡沫破裂中恢复过来。这不是购房者第一次陷入亏损。1989年房价从峰值回落后,直到1992年才全面回升。而且这些损失还没有纳入交易成本,交易成本对于住宅房地产来说是巨大的。 以高价买入会降低未来回报这一点是不言自明的。对每个人来说,不管是在其他地方找到了更好的工作机会——尤其是现在工作地点更灵活的情况下——还是遇到死亡或离婚这样的事,好事坏事都有可能发生。相比房产,拥有可移动和流动性强的金融资产既能在短期内为投资者带来更多的自由,也能在长期内为投资者带来更多的财富。 文 |《巴伦周刊》撰稿人谢纳·米什金(Shaina Mishkin)、兰德尔·W·福赛思(Randall W. Forsyth)《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2022年4月1日报道“First-Time Home Buyers Are Simply Walking Away: ‘We’ve Been Backed Into a Corner’”和“The Case for Building Wealth With Stocks, Not Homes”。(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)