“中国能量饮料第一股”东鹏饮料(605499.SH)将于5月27日在上交所挂牌交易。本次公开发行的股票数量为4001.00万股,每股定价46.27元,募资约17.3亿元。

依靠添加牛磺酸、赖氨酸及多种B族维生素的饮品,这家成立于1987年的老牌饮料厂将成为中国能量饮料第一股。招股书显示,2018至2020年,公司主营业务收入分别为30.21亿元、41.92亿元及49.36亿元,年均复合增长率27.82%;净利润分别为2.16亿元、5.71亿元、8.12亿元,年平均增长近100%。

招股书援引欧睿国际的数据称,东鹏饮料在中国能量饮料市场占有率排名第二,证明了其旗下产品能喝、甚至好喝,消费者愿意为之买单。

《巴伦周刊》中文版认为,在能量饮料市场的激烈竞争常态下,创新是令企业脱颖而出的重要法宝;各大品牌推出的新品能否与消费者构建更深刻的联系,是投资者应关注的重点。

大单品策略造就了东鹏特饮迄今的成长。但是,想要赢得投资者的长期追随,东鹏饮料需要考虑,如何通过产品创新逐步摆脱“红牛追随者”的身份,提升以低价策略为根基的品牌形象。

从招股书来看,东鹏饮料的收入绝大部分来源于能量饮料东鹏特饮和东鹏加気。在2018年至2020年期间,能量饮料的营收分别为28.85亿元、40.03亿元、46.55亿元,分别占公司总收入的94.99%、95.11%、93.88%。

单一收入来源给企业带来的经营风险不言而喻,证监会曾要求东鹏饮料就此风险说明“与同行业竞争对手是否具有一致性”。东鹏饮料则表示,在饮料行业,企业产品单一的现象较为普遍,并指出在A股上市企业中,2019年,香飘飘(603711.SH)的奶茶产品收入占营业收入的比例为99.09%,养元饮品(603156.SH)的“六个核桃”核桃乳产品收入占营业收入的比例为98.91%,承德露露(000848.SZ)的“露露”杏仁露收入占营业收入的比例为99.91%。

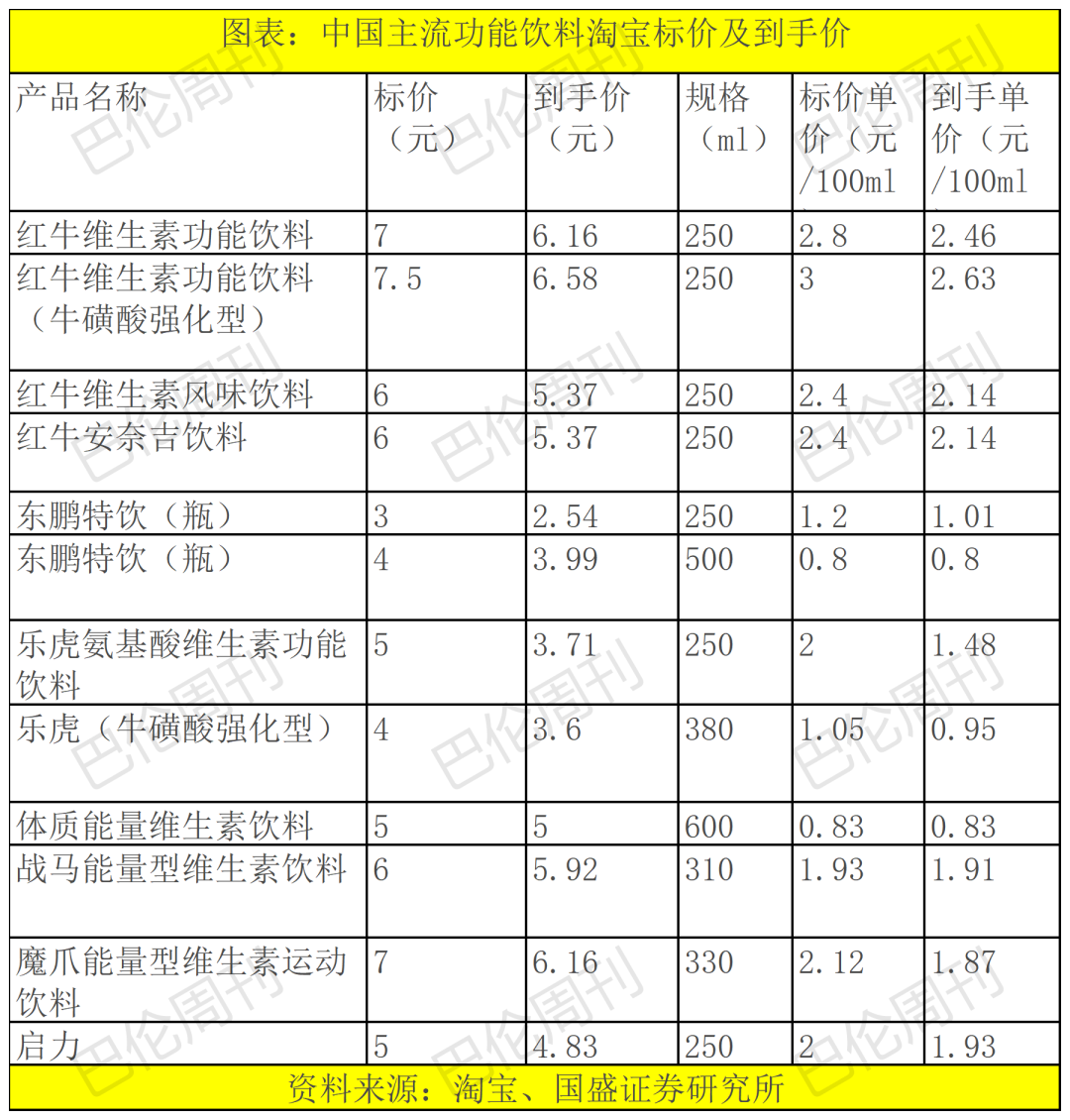

不过,在能量饮料的细分市场上,东鹏饮料仍然打出了价格的差异化。整体来看,东鹏饮料的售价不仅低于行业天花板红牛,在与乐虎、战马和魔爪等后起之秀的竞争中亦保持住了低价优势。

同时,东鹏饮料于2017年推出了500毫升的大容量产品大金瓶,在性价比方面与红牛拉开差距。国盛证券分析指出,500毫升大金瓶的营收在2018年至2020年分别同比增长1242%、171%、42%,远快于公司整体营收6.3%、38.7%、17.7%的增速;从销售数据来看,500毫升瓶装对250毫升产品形成替代作用,同期250毫升金瓶营收同比下滑28%、30%、33%。

一番业务调整,加之红牛中国运营方华彬集团与商标所有方泰国天丝的代理权纠纷,东鹏饮料正在缩小与红牛的差距。招股书引用欧睿国际在2019年12月发布的《Energy Drinks in China》指出,东鹏特饮在中国能量饮料市场占有率为15%,仅次于红牛;此外乐虎、体质能量等国产品牌的市场份额正在不断扩大,市场排名前四大企业的市场占有率达88.3%。

国盛证券认为,短期来看,中国能量饮料市场将形成“红牛+东鹏”的双寡头格局。一方面,两家公司的单一主营业务能够保证其资源更加集中投放,较其他饮料生产商更具战略优势。

另一方面,中国产业信息网的数据显示,当前中国能量饮料市场规模为500亿元左右,未来五年的复合年均增长率为7.9%,并非高速发展的迷人赛道,已处于领先地位的头部企业短期内优势犹存。

但长期而言,单一产品未必会博得市场的豪饮。香飘飘和养元饮品自上市后,股价均处于下降通道中,承德露露则从2015年的股价高位一路下跌,窘境凸显。如果不想重蹈覆辙,上市后的东鹏饮料还需要从其他产品及渠道上发力。

除了能量饮料之外,东鹏饮料的产品还包括由由柑柠檬茶、陈皮特饮、冬瓜汁饮料、菊花茶植物饮料、清凉茶和乳味饮料组成的非能量饮料,以及包装饮用水。数据上看,非能量饮料的整体规模相对较小,从2018年到2020年的收入占比分别为3.28%、3.53%和4.86%。同期包装饮用水的收入占比在1%左右。

茶饮和植物饮品是东鹏饮料在非能量饮料市场中布局的新产品线,而苦味恰好来自于此——东鹏饮料直接将自己的非强势产品暴露在了茶类饮品的激烈竞争中,这其中不仅有康师傅、统一、农夫山泉等饮料行业传统巨头,还有奈雪的茶、喜茶、乐乐茶等新式茶饮的玩家。

如果在其他产品上尝到的甜头有限,那么渠道上是否存在突破口呢?

从招股书透露的信息来看,东鹏饮料目前共有1000余家经销商,销售网络覆盖全国约120万家终端门店。在销售模式中,经销商占绝对主导,从2018年起一直占主营业务收入的97%以上。

公开报道显示,中国红牛(注:华彬集团运营的产品)拥有60万核心终端、400多万销售网点。而通过数十万经销商和直接合作伙伴,中国红牛在2020年实现了228.15亿元的销售额(截至2020年12月24日)。无论是渠道数量还是最终销售结果,东鹏饮料在两强相争中的劣势非常明显。

而在追兵们的围剿中,东鹏饮料的局势亦颇为被动。公司的主要打法除了低价产品外,还有高昂的营销投入。东鹏饮料相继赞助了中超联赛、央视俄罗斯世界杯转播等体育赛事,还冠名了多档电视综艺节目。招股书显示,公司2018年到2020年的销售费用分别高达9.69亿元、9.84亿元、10.40亿元。

但砸钱营销的手段,其他品牌也能轻易地如法炮制。达利园旗下的乐虎曾通过赞助体育赛事、电竞项目、植入热播综艺影视节目,实现超30亿元的年度销售规模,在2013年至2017年一度达成了超60%的复合增速。

招股书显示,东鹏饮料将把上市所募集资金中的3.71亿元用于营销网络升级及品牌推广,这意味着公司还要将营销战持续下去。这背后的原因也不难理解。除了现有竞争对手外,统一、安利、伊利等大厂也开始布局能量饮料产品。对东鹏饮料而言,竞争之苦只会更甚。

同时,投资者还不应忽视,无糖饮料风潮对于能量饮料整体需求增长的负面影响。

国盛证券认为,虽然东鹏饮料一直走低价策略,但并没有影响产品的盈利能力,尤其在500毫升大金瓶推出后,规模效应显现,公司整体销售毛利率从2018年的46%增长至2020年的46.6%,略低于目前A股饮料公司的平均值与中位值。

想要进一步拉升盈利水平,产品研发是绕不过去的坎。但整个饮料行业轻研发、重营销的常态是东鹏饮料的痛点之一。相比未来3.71亿元的营销投入,3147万元的研发投入计划实乃微不足道。反观竞争对手,红牛中国运营方华彬集团推出战马,Monster饮料在魔爪之外计划在2021年为其产品阵容添加新品,均是看中了能量饮料目前产品单一所留下的巨大空间。

从整个消费环境分析,《巴伦周刊》中文版认为,随着疫情的缓解和经济的重新开放,能量饮料需求将会迎来反弹,因此消费市场潜力将进一步释放。这也反向考验东鹏饮料等厂商的大单品策略与研发造新能力。

如果不能逐步摘掉“红牛追随者”的标签,通过新产品提升既往基于低价策略的品牌形象,东鹏饮料的估值水平将有可能面临瓶颈。

另外从区域划分来看,东鹏饮料的销售收入主要来源于广东区域,从2018年到2020年该区域产生的收入占比分别为61.10%、60.12%、55.74%,也与能量饮料行业的布局相似。兴业证券的研报曾指出红牛的销售呈现南强北弱的特点,长江以南市场份额约60%。

东鹏饮料也发现了这一布局的局限性,招股书显示,东鹏饮料正在安徽、重庆和广西新增生产基地,计划由南至北开启全国化进程。

而无论是研发、营销还是扩产都考验公司的现金流。2018年至2020年,东鹏饮料的现金流净额分别为1.95亿元、1.21亿元和1.34亿元,但相较于可比上市公司,东鹏饮料的货币资金规模及占比仍处于较低规模,这对于其上市后的规模扩张或成掣肘。

文 | 《巴伦周刊》中文版撰稿人 林一丹

编辑 | 苏昊